Financieringshub is eerste stap voor transformatie mkb financieringslandschap

Er komt een financieringshub als eerste stap richting een "MKB Bank naar Brits model". Toch is er veel verwarring over deze "MKB bank". De kern van de Britse variant is namelijk het verstrekken van kapitaal aan non-bancaire financiers. Dit mist nog in het huidige voorstel.

Deze week verscheen een artikel in de Telegraaf "Kabinet zet eerste stap naar mkb-bank" en het artikel "Minister Adriaansens wil financieringshub voor mkb à la British Business Bank".

Dit gebeurde naar aanleiding van de kamerbrief MKB Financiering van Minister Adriaansens over het opzetten van een financieringshub om kennis rond de mkb financieringsmarkt voor ondernemers te bundelen en de vorig jaar breed aangenomen motie "Richt een mkb bank op naar Brits model" in de Tweede Kamer van Mustafa Amhaouch.

Eerste kleine stap gezet

De eerste (kleine) stap is hierbij het inzetten van het platform Passend Financieren als financieringshub om ondernemers wegwijs te maken.

Deze aankondiging wordt nu in de media gebracht alsof er nu al grote stappen worden gemaakt. Dit is helaas nog niet zo. Het is echter wel een noodzakelijke eerste stap waarbij het lijkt alsof de overheid nu ook inziet dat er belangrijke transities nodig zijn in de mkb financieringsmarkt.

Omdat media en politiek over elkaar heen buitelen met het gebruik van de term "MKB Bank" hierbij een uitleg wat de minister bedoeld met een "financieringshub" en waarom dit slechts een klein onderdeel is van wat de British Business Bank (BBB) doet.

Het belangrijkste onderdeel van de BBB (kapitaal beschikbaar stellen voor non-bancaire financiers) wordt namelijk nog niet overgenomen, terwijl juist dit de komende jaren hard nodig is om ondernemers te kunnen blijven financieren.

British Business Bank is géén traditionele bank

Allereerst, wat doet de British Business Bank? Ten eerste het is géén bank. De organisatie leent zelf niet aan ondernemers, maar versterkt de mkb financieringsmarkt. Het belangrijkste doel van de BBB is:

We are creating the opportunity for smaller businesses to invest and grow, creating additional jobs and economic activity.

Dit doet zij door samen te werken met 130 partners (kleine en grote banken, non-bancaire financiers). Concreet verstrekt zij garanties en leningen aan mkb financiers, maar kan zij ook als medeaandeelhouder toetreden.

Dit wordt via een aantal verschillende programma's gedaan, zoals leningen of equity investeringen voor non-bancaire financiers via het British Business Investment fonds, of matchfunding van converteerbare leningen van £125,000 to £5 million via het Future Fund.

Ook zijn tijdens corona een groot aantal instrumenten ontwikkeld, zoals het Recovery Loan Scheme of Coronavirus Business Interruption Loan Schemes (leningen tussen £2,000 en £50,000) waarmee geaccrediteerde partners snel de leningen uit konden zetten bij (kleine) ondernemers.

Daarnaast heeft de BBB ook het Bank Referral Scheme ontwikkeld, waarbij banken verplicht zijn om ondernemers door te verwijzen die zij niet kunnen of willen financieren naar online platformen waar meer informatie over andere vormen van financiering te vinden is.

Finance Hub

Daarnaast heeft de BBB een belangrijke rol in het verschaffen van informatie richting ondernemers over de zoektocht naar financiering, zoals "The Finance Hub" en The Business Finance Guide.

Alleen dit onderdeel wordt op dit moment door de minister aangekondigd. Dit is echter wel een essentieel en eerste stap om hiermee uiteindelijk ook de overige aanpassingen in de mkb financieringsmarkt te bewerkstelligen.

Toekomstige ontwikkelingen

Het is nu belangrijk dat de politiek door gaat pakken en er ook voor gaat zorgen dat de andere onderdelen van het "Britse model" ook worden aangepakt.

Het verstrekken van financieringen en garanties aan non-bancaire financiers gaat de komende jaren namelijk essentieel zijn om de kredietverstrekking richting (kleine) ondernemers op peil te houden.

Daar is echter wel politieke wil en draagvlak voor nodig om, omdat dit alleen kansrijk is met een stevioge ambities. In het VK is gestart met een basis kapitaal van €1 miljard en zijn overheidsregelingen samengebracht onder de BBB.

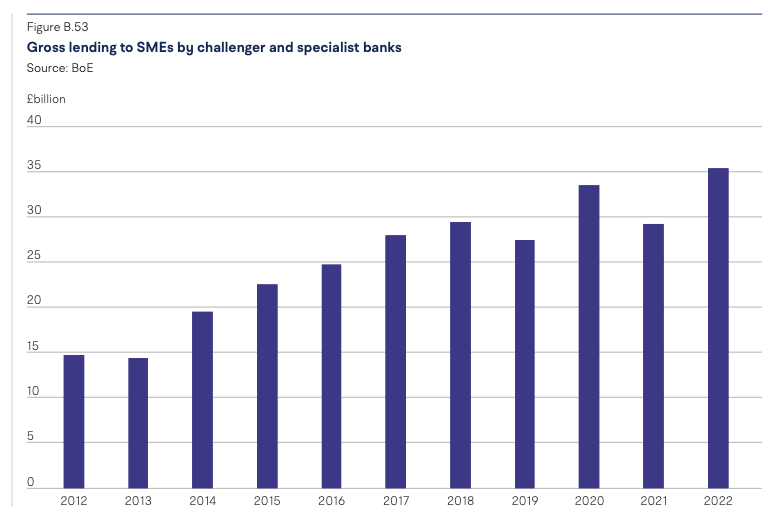

Het effect is er echter ook. In de afgelopen jaren is het aandeel mkb financiering buiten de grootbanken om gestegen naar 55%, waardoor er meer keuze is gekomen voor ondernemers.

Comments ()